дј—жүҖе‘ЁзҹҘпјҢеңЁеҫҲй•ҝж—¶й—ҙйҮҢпјҢжҲҝең°дә§жҠ•иө„зғӯеҸҠжіЎжІ«еҜјиҮҙзҡ„е·ЁеӨ§зҡ„иө„йҮ‘йңҖжұӮжҳҜвҖңй’ұиҚ’вҖқзҡ„йҮҚиҰҒеӣ зҙ д№ӢдёҖгҖӮжҚўеҸҘиҜқиҜҙпјҢдёҖе®ҡзЁӢеәҰдёҠпјҢжҳҜжҲҝең°дә§жіЎжІ«жӢүй«ҳдәҶиҙ·ж¬ҫеҲ©зҺҮж°ҙе№іпјҢиҝҷжҳҜдҪҷйўқе®қ们иҺ·еҫ—иҫғй«ҳ收зӣҠзҡ„еүҚжҸҗгҖӮ

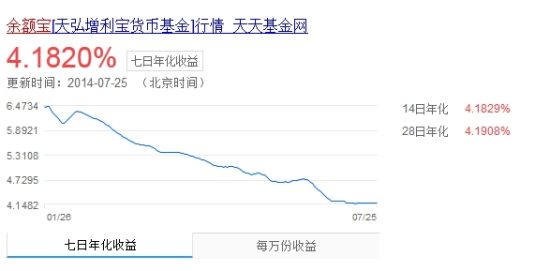

жңҖиҝ‘пјҢеҢ…жӢ¬дҪҷйўқе®қеңЁеҶ…пјҢзұ»дҪҷйўқе®қдә§е“Ғзҡ„收зӣҠеҮ д№Һе…ЁеҶӣиҰҶжІЎпјҢз»қеӨ§еӨҡж•°е®қе®қдә§е“Ғ7ж—Ҙе№ҙеҢ–收зӣҠзҺҮйҷҚеҲ°5%д»ҘдёӢгҖӮиҝҷиғҢеҗҺзҡ„з»ҸжөҺеӯҰйҖ»иҫ‘еҖјеҫ—жҺўи®ЁгҖӮ

дҪҷйўқе®қзӯүдә§е“Ғзҡ„дё»иҰҒиҝҗдҪңжЁЎејҸжҳҜпјҡйӣҶеҗҲиҖҒзҷҫ姓жүӢеӨҙзҡ„иө„йҮ‘пјҢ然еҗҺд»ҘеӨ§йўқеҚҸи®®еӯҳж¬ҫзҡ„ж–№ејҸпјҢд»Ҙиҫғй«ҳзҡ„еҲ©зҺҮеӯҳз»ҷ银иЎҢгҖӮ银иЎҢеҶҚжҠҠй’ұиҙ·з»ҷж”ҝеәңгҖҒдјҒдёҡжҲ–е…¶д»–жңәжһ„гҖӮ

иҝҷеҪ“дёӯпјҢ银иЎҢе°ұеғҸдёӘдәҢйҒ“иҙ©еӯҗгҖӮд»–вҖңиҝӣиҙ§вҖқ(еҚіжҸҪеӨ§йўқеӯҳж¬ҫ)ж—¶жүҖж„ҝж„Ҹд»ҳзҡ„жҲҗжң¬пјҢиҰҒдҫқжҚ®д»–й”Җе”®ж—¶зҡ„вҖңеҚ–д»·вҖқ(еҚіж”ҫиҙ·еҲ©зҺҮ)еҸҠйЈҺйҷ©гҖӮ

зӣ®еүҚпјҢеӣҪеҶ…иҙ·ж¬ҫеҲ©зҺҮе·ІзӣёеҜ№еёӮеңәеҢ–пјҢиҙ·ж¬ҫеҲ©зҺҮж°ҙе№ідёҖе®ҡзЁӢеәҰдёҠз”ұиө„йҮ‘дҫӣжұӮе…ізі»еҶіе®ҡгҖӮеӣ жӯӨпјҢдҪҷйўқе®қ们зҡ„收зӣҠеҸ–еҶідәҺеёӮеңәдёҠзҡ„иҙ·ж¬ҫеҲ©зҺҮеҸҠеёӮеңәзҺҜеўғпјҢеҸ–еҶідәҺиө„йҮ‘дҫӣжұӮе…ізі»гҖӮ

вҖңдёҖе®ҡзЁӢеәҰдёҠпјҢзұ»дҪҷйўқе®қдә§е“Ғзҡ„收зӣҠй«ҳдҪҺжҳҜиЎЎйҮҸиө„йҮ‘жқҫзҙ§еәҰзҡ„жңүж•ҲжҢҮж ҮгҖӮвҖқдёҺжҹҗеӣҪжңү银иЎҢжөҷжұҹеҲҶиЎҢдёҖдҪҚй«ҳз®ЎдәӨжөҒж—¶пјҢд»–иӮҜе®ҡзҡ„иҜҙгҖӮ

еӨҡдҪҚ银иЎҢдёҡзҡ„жңӢеҸӢд№ҹиЎЁзӨәпјҢиҝ‘жңҹдҪҷйўқе®қ们зҡ„收зӣҠдёӢйҷҚдёҺеёӮеңәиө„йҮ‘йқўи¶Ӣеҗ‘е®Ҫжқҫжңүе…ігҖӮ

иҝҷе…¶дёӯпјҢжңүеҫҲеӨҡеӣ зҙ гҖӮжҜ”еҰӮпјҢеүҚдәӣеӨ©еӨ®иЎҢе®һж–Ҫе®ҡеҗ‘йҷҚеҮҶйҮҠж”ҫдәҶдёҚе°‘иө„йҮ‘гҖӮ

еҸҰеӨ–пјҢжҚ®дёҠиҝ°й“¶иЎҢдёҡзҡ„жңӢеҸӢйҖҸйңІпјҢеӣ еҺ»е№ҙвҖң6В·20вҖқй’ұиҚ’дәӢ件пјҢд»Ҡе№ҙдёҚ少银иЎҢеҒҡдәҶдёҖдәӣзӣёе…іеҮҶеӨҮе’Ңйў„жЎҲпјҢзЎ®дҝқдёҚеҸ‘з”ҹзұ»дјјдәӢ件гҖӮиҝҷд№ҹдҪҝеҫ—银иЎҢзҡ„иө„йҮ‘зӣёеҜ№е……иЈ•гҖӮ

иҮідәҺдёҺиҝ‘жңҹжҲҝд»·дёӢи·ҢжҳҜеҗҰжңүе…іпјҹзӣ®еүҚпјҢиҝҳдёҚеҘҪеҲӨж–ӯгҖӮеӣ дёәдёҖж–№йқўпјҢз”ұдәҺвҖңд№°ж¶ЁдёҚд№°и·ҢвҖқзҡ„еҝғзҗҶпјҢжҘјеёӮйҷҚжё©жҠ‘еҲ¶дәҶдёҚе°‘дәәзҡ„иҙӯжҲҝеҶІеҠЁпјҢ家з”өгҖҒ家具зӯүзӣёе…іж¶Ҳиҙ№д№ҹиў«жҠ‘еҲ¶гҖӮж•°жҚ®жҳҫзӨәпјҢ6жңҲдәәж°‘еёҒеӯҳж¬ҫжҝҖеўһ3.79дёҮдәҝпјҢ еҲӣ15дёӘжңҲж–°й«ҳгҖӮ

дҪҶжҳҜеҸҰдёҖж–№йқўпјҢеңЁжҲҝд»·дёӢи·Ңзҡ„еҲқжңҹпјҢдёҖдәӣеӣ жӯӨжҝ’дёҙеҖ’й—ӯзҡ„дјҒдёҡдјҡдёҚжғңжҲҗжң¬иҙ·ж¬ҫиҮӘж•‘гҖӮиҝҷдјҡдҪҝеёӮеңәиө„йҮ‘и¶Ӣеҗ‘зҙ§еј гҖӮ

дёҚиҝҮпјҢеҸҜд»ҘиӮҜе®ҡзҡ„жҳҜпјҢиӢҘжҲҝд»·жҢҒз»ӯдёӢи·ҢпјҢдҪҷйўқе®қ们收зӣҠдјҡеҸ—д№ӢеҪұе“ҚпјҢйҡҸд№Ӣиө°дҪҺгҖӮ

дј—жүҖе‘ЁзҹҘпјҢеңЁеҫҲй•ҝж—¶й—ҙйҮҢпјҢжҲҝең°дә§жҠ•иө„зғӯеҸҠжіЎжІ«еҜјиҮҙзҡ„е·ЁеӨ§зҡ„иө„йҮ‘йңҖжұӮжҳҜвҖңй’ұиҚ’вҖқзҡ„йҮҚиҰҒеӣ зҙ д№ӢдёҖгҖӮжҚўеҸҘиҜқиҜҙпјҢдёҖе®ҡзЁӢеәҰдёҠпјҢжҳҜжҲҝең°дә§жіЎжІ«жӢүй«ҳдәҶиҙ·ж¬ҫеҲ©зҺҮж°ҙе№іпјҢиҝҷжҳҜдҪҷйўқе®қ们иҺ·еҫ—иҫғй«ҳ收зӣҠзҡ„еүҚжҸҗгҖӮ

еӣ жӯӨпјҢеҪ“жҲҝд»·жҢҒз»ӯдёӢи·ҢпјҢиөҡй’ұж•Ҳеә”еҮҸејұпјҢжқҘиҮӘжҲҝдә§жҠ•иө„йўҶеҹҹзҡ„еҗ„зұ»зӣёе…іиө„йҮ‘йңҖжұӮдјҡйҡҸд№ӢеҮҸејұгҖӮеҰӮжӯӨдёҖжқҘпјҢдҪҷйўқе®қ们зҡ„收зӣҠиҮӘ然дјҡеҸ—еҪұе“ҚгҖӮ

дәӢе®һдёҠпјҢеҪ“е№ҙвҖңзҫҺеӣҪзүҲдҪҷйўқе®қвҖқеҙӣиө·зҡ„иғҢжҷҜд№ҹжҳҜпјҢеҪ“ж—¶зҡ„иҙ·ж¬ҫиө„йҮ‘еҲ©зҺҮж°ҙе№іиҫғй«ҳгҖӮдҪҶ2002е№ҙзҫҺеӣҪеҲ©зҺҮеӨ§е№…дёӢйҷҚеҗҺпјҢзү№еҲ«жҳҜ2008е№ҙйҮ‘иһҚеҚұжңәеҗҺпјҢвҖңзҫҺеӣҪзүҲдҪҷйўқе®қвҖқ收зӣҠи·ҢеҲ°дәҶ1%д»ҘдёӢпјҢжңҖз»Ҳдё»еҠЁи§Јж•ЈгҖӮ

зӣ®еүҚпјҢеңЁеӣҪеҶ…пјҢиҝҷзұ»зҗҶиҙўдә§е“ҒдёӯпјҢд»…дҪҷйўқе®қзҡ„е®ўжҲ·ж•°е·Іи¶…иҝҮ1дәҝдәәгҖӮеҸҜд»Ҙйў„и§ҒпјҢиӢҘдҪҷйўқе®қ们收зӣҠдёҚж–ӯдёӢйҷҚпјҢдј°и®ЎеҫҲеӨҡдәәеҸҜиғҪдјҡеҫҲеҸ—дјӨгҖӮ

дёҚиҝҮпјҢдёҖдёӘзЎ¬еёҒйғҪжңүдёӨйқўгҖӮдёҖзӣҙд»ҘжқҘпјҢеӣҪеҶ…иө„йҮ‘жҲҗжң¬(иҙ·ж¬ҫеҲ©зҺҮ)еұ…й«ҳдёҚдёӢдёҖзӣҙиў«е№ҝеҸ—е№ҝиҜҹз—…гҖӮиҝҷд№ҹжҳҜжҲҝең°дә§жіЎжІ«жңҖдё»иҰҒзҡ„еҚұе®ід№ӢдёҖгҖӮ

еӣ жӯӨпјҢд»ҺиҝҷдёӘи§’еәҰеҲҶжһҗпјҢдҪҷйўқе®қ们жҢҒз»ӯй«ҳ收зӣҠпјҢ并дёҚжҳҜеҘҪдәӢгҖӮеҪ“жҲҝд»·жҢҒз»ӯдёӢи·ҢеҜјиҮҙдҪҷйўқе®қ们收зӣҠиө°дҪҺж—¶пјҢе®һдҪ“дјҒдёҡзҡ„иҙ·ж¬ҫжҲҗжң¬д№ҹдјҡзӣёеә”йҷҚдҪҺгҖӮиҝҷеҜ№з»ҸжөҺжҳҜеҲ©еҘҪгҖӮ

ж–Ү/ж–°жөӘиҙўз»Ҹдё“ж ҸдҪң家 йҷҲжҒ©жҢҡ

(жң¬ж–ҮдҪңиҖ…д»Ӣз»Қпјҡйқ’е№ҙз»ҸжөҺеӯҰиҖ…гҖҒиҙўз»Ҹдё“ж ҸдҪң家гҖӮ )