жіўеҠЁзҺҮзҡ„дҪҺдҪҚиЎЁиҫҫдәҶеёӮеңәеҜ№йЈҺйҷ©зҡ„еҒҸеҘҪпјҢиүҜеҘҪзҡ„йЈҺйҷ©жғ…з»ӘеҸҲдҪҝеҫ—жӣҙеӨҡжҠ•иө„дәәж„ҝж„Ҹе°ҶзҺ°йҮ‘жҠ•е…ҘйЈҺйҷ©жӣҙеӨ§зҡ„дәӨжҳ“пјҢиҝҷ并дёҚж„Ҹе‘ізқҖйЈҺйҷ©зҡ„зңҹе®һжғ…еҶөеҰӮеҗҢеёӮеңәзҡ„зңӢжі•гҖӮиҖҢеёӮеңәзҡ„еҲ©еҘҪжҢҒз»ӯиҝҮй•ҝпјҢеҫҲеҸҜиғҪйҖ жҲҗзңҹжӯЈзҡ„иө„дә§йҖҡиғҖз”ҡиҮіжіЎжІ«гҖӮи‘—еҗҚе·Іж•…з»ҸжөҺеӯҰ家Hyman MinskyжӣҫжҢҮеҮәпјҢй•ҝжңҹзЁіе®ҡзҡ„иө„дә§д»·ж јжңҖз»ҲдјҡйҖ жҲҗеёӮеңәеҠЁиҚЎпјҢеј•еҸ‘вҖңжҳҺж–Ҝеҹәж—¶еҲ»вҖқгҖӮ

дёҠе‘Ёдә”пјҢд№ҹе°ұжҳҜзҫҺеӣҪеӣҪж®Үж—Ҙй•ҝе‘Ёжң«еүҚжңҖеҗҺзҡ„дәӨжҳ“ж—ҘпјҢзҫҺиӮЎ(ж Үжҷ®500)еҚҮиҮіж–°й«ҳпјҢ з»ҲдәҺ收зӣҳзӘҒз ҙ1900гҖӮдёҺжӯӨеҗҢж—¶пјҢзҫҺеӣҪеҖәеҲ©зҺҮиҷҪ然дёҠеҚҮдәҶдёҖзӮ№пјҢдҪҶжҳҜдёҠеҚҮзҡ„е№…еәҰеҚҙе°Ҹеҫ—еҸҜжҖңгҖӮиҖҢд»Ҡе№ҙиҮід»Ҡеҗ„з§Қиө„дә§еқҮе‘ҲдёҠеҚҮи¶ӢеҠҝпјҡеӨ§е®—е•Ҷе“ҒзәҰ5%пјҢзҫҺиӮЎжҢҮзәҰ2.5%пјҢзҫҺеҖәеҲёзәҰ4%гҖӮйҷӨдәҶдёҠиҝ°иө„дә§д»ҘеӨ–пјҢзҫҺжҠ•иө„зә§дјҒдёҡеҖәеҲёгҖҒзҫҺй«ҳ收зӣҠзә§дјҒдёҡеҖәеҲёгҖҒж–°е…ҙеёӮеңәиӮЎзҘЁпјҢзӯүзӯүйғҪеңЁж¶ЁгҖӮ

д»Өдәәй«ҳе…ҙд№ҲпјҹдёҚи§Ғеҫ—пјҒеӨ§еӨҡж•°зҡ„жңәжһ„жҠ•иө„иҖ…并дёҚй«ҳе…ҙгҖӮе…¶еҺҹеӣ жҳҜпјҢд»Ҡе№ҙд»ҘжқҘпјҢеҫҲеӨҡдәәзҡ„йў„жөӢжҳҜпјҡз»ҸжөҺеўһй•ҝеҠ йҖҹгҖҒеҲ©зҺҮеҚҮй«ҳгҖҒзҫҺе…ғеўһеҖјгҖӮжүҖд»ҘеёӮеңәдёҠж— ж•°зҡ„жҠ•иө„иҖ…еңЁеҒҡз©әзҫҺеӣҪеӣҪеҖәгҖҒеҒҡз©әж–°е…ҙеёӮеңәиӮЎеёӮгҖҒеҒҡеӨҡй«ҳ科жҠҖеҠЁеҠӣиӮЎгҖҒеҒҡеӨҡ银иЎҢиӮЎгҖҒеҒҡеӨҡзҫҺе…ғгҖӮ

еҸҜжҳҜдј—жүҖе‘ЁзҹҘпјҢд»Ҡе№ҙ第дёҖеӯЈеәҰзҡ„з»ҸжөҺеўһй•ҝд»ӨдәәеӨ§еӨұжүҖжңӣ—д»…еўһй•ҝдәҶ0.1%пјҢдёҺеӨ§е®¶жңҹжңӣзҡ„3%зӣёе·®з”ҡиҝңпјҒзҫҺиҒ”еӮЁеҶіе®ҡ延й•ҝзҹӯжңҹйӣ¶еҲ©зҺҮпјҢ并且еҗҢ时继з»ӯйҖҖеҮәQEгҖӮиҝҷж ·дёҖжқҘпјҢеҲ©зҺҮдёҚд»…жІЎжңү继з»ӯеҺ»е№ҙдёҠеҚҮзҡ„и¶ӢеҠҝпјҢеҸҚиҖҢиҪ¬еҗ‘дёӢи·ҢгҖӮд»ҘзҫҺеҚҒе№ҙеӣҪеҖәеҲ©зҺҮдёәдҫӢпјҢд»Ҡе№ҙ1жңҲ1ж—Ҙе…¶дҪҚзҪ®еңЁ3%пјҢиҖҢд№ӢеҗҺзҡ„еӣӣдёӘеҚҠжңҲпјҢдёҖзӣҙеңЁ2.57%–2.82%еҢәй—ҙеҶ…жіўеҠЁгҖӮиҖҢиҮӘ5жңҲ15ж—Ҙиө·пјҢеҗ‘дёӢзӘҒз ҙ2.57%пјҢзӣ®еүҚеҲҷеҒңз•ҷеңЁ2.50%зҡ„дҪҚзҪ®гҖӮеҲ©зҺҮзҡ„еҰӮжӯӨиө°еҗ‘пјҢд»Өдј—еӨҡзҡ„еҒҡз©әиҖ…дёҚеҫ—дёҚжүји…•е№ід»“ж’ӨйҖҖпјҢеңЁдёҖж—ҒжӯўиЎҖиҲ”дјӨгҖӮеҸҰдёҖдёӘдҪҝеҲ©зҺҮдёҠдёҚеҺ»зҡ„еӣ зҙ жҳҜдҪҺйҖҡиғҖзҺҮгҖӮзӣ®еүҚйҷӨдәҶиӢұеӣҪеҮәзҺ°дәҶдёҖзӮ№йҖҡиғҖзҡ„еҪұеӯҗпјҢеңЁеҸ‘иҫҫеӣҪ家з»ҸжөҺдҪ“дёӯпјҢйҖҡиғҖеҹәжң¬йғҪдёҚеҲ°2%пјҢе…¶дёӯд»Ҙ欧е…ғеҢәи·қзҰ»йҖҡзј©жңҖиҝ‘пјҢйҡҫжҖӘеёӮеңәеңЁжһҒеәҰ关注欧еӨ®иЎҢ6жңҲеҲқзҡ„дјҡи®®з»“жһңгҖӮ

еҪ“然дёҚжҳҜжүҖжңүзҡ„еҒҡз©әиҖ…йғҪеңЁе“ӯгҖӮеңЁиҝҷеңәеҒҡз©әе’ҢеҒҡеӨҡзҡ„еҚҡејҲдёӯпјҢзӣ®еүҚиҝҳеңЁз¬‘зҡ„жҳҜеҒҡз©әжіўеҠЁзҺҮзҡ„дәә们гҖӮд»Ҡе№ҙиҝҮеҺ»зҡ„еҮ дёӘжңҲйҮҢпјҢеҗ„з§Қиө„дә§зҡ„жіўеҠЁзҺҮйғҪеңЁйқҷйқҷең°дёӢиЎҢпјҢе…ҲжҳҜжұҮзҺҮгҖҒжҺҘзқҖжҳҜиӮЎеёӮе’ҢеҖәеҲёгҖӮд»Һе®Ҹи§Ӯз»ҸжөҺжқҘзңӢпјҢе°ұдёҡдәәж•°зҡ„еўһй•ҝеңЁиҝҮеҺ»еҮ дёӘеӯЈеәҰйҮҢзҡ„еқҮеҖјеҹәжң¬еңЁ19дёҮдәәе·ҰеҸіпјҢеҮәеҘҮзҡ„зЁіе®ҡгҖӮеӣ жӯӨпјҢдҪңдёәеёӮеңәеҜ№е®Ҹи§ӮйЈҺйҷ©зҡ„дёҖз§Қе®ҡдҪҚзҡ„жіўеҠЁзҺҮпјҢе…¶дёӢиЎҢе°ұдёҚйҡҫзҗҶи§ЈдәҶгҖӮдҪҶд»ҺеҸҰдёҖдёӘи§’еәҰзңӢпјҢиӮЎеёӮи°ғж•ҙзҡ„е№…еәҰе’Ңж—¶й—ҙй•ҝеәҰйғҪжҳҜи¶ҠжқҘи¶Ҡе°ҸдәҶгҖӮд»ҘзҫҺиӮЎж Үжҷ®500дёәдҫӢпјҢиҮӘ1928е№ҙд»ҘжқҘпјҢжҜҸе№ҙж Үжҷ®и°ғж•ҙе№іеқҮеҖјеӨ§зәҰ16%гҖӮеҪ“然еңЁй•ҝжңҹзҡ„зүӣеёӮдёӯи°ғж•ҙжҳҜжҜ”иҫғе°ҸгҖӮ1991е№ҙиҮі1996е№ҙзҡ„е…ӯе№ҙдёӯпјҢжІЎжңүеӨ§дәҺ10%зҡ„еӣһи°ғпјҢиҝҷзӣ®еүҚжҳҜиӮЎеёӮи°ғж•ҙзҡ„жңҖеҘҪи®°еҪ•гҖӮиҖҢеңЁиҝҮеҺ»зҡ„дёҖе№ҙйҮҢпјҢж Үжҷ®зҡ„жҜҸж¬Ўеӣһи°ғйғҪе°ҸдәҺ10%пјӣеңЁиҝҮеҺ»45е№ҙдёӯпјҢе№іеқҮжҜҸе№ҙеёӮеңәдёӢйҷҚеӨ§дәҺ1%зҡ„дәӨжҳ“ж—ҘжҳҜ27еӨ©пјҢиҖҢеңЁиҝҮеҺ»зҡ„дёҖе№ҙйҮҢпјҢиҝҷдёӘеҖјжҳҜ19еӨ©гҖӮ

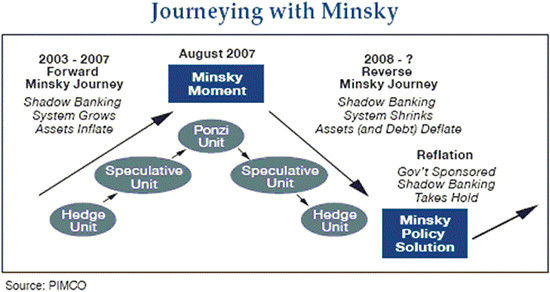

жіўеҠЁзҺҮзҡ„дҪҺдҪҚиЎЁиҫҫдәҶеёӮеңәеҜ№йЈҺйҷ©зҡ„еҒҸеҘҪпјҢиүҜеҘҪзҡ„йЈҺйҷ©жғ…з»ӘеҸҲдҪҝеҫ—жӣҙеӨҡзҡ„жҠ•иө„дәәж„ҝж„Ҹе°ҶзҺ°йҮ‘жҠ•е…ҘйЈҺйҷ©жӣҙеӨ§зҡ„дәӨжҳ“гҖӮеёӮеңәеҲ©еҘҪйЈҺйҷ©пјҢ并дёҚж„Ҹе‘ізқҖйЈҺйҷ©зңҹе®һжғ…еҶөеҰӮеҗҢеёӮеңәзҡ„зңӢжі•гҖӮиҖҢеёӮеңәзҡ„еҲ©еҘҪжҢҒз»ӯиҝҮй•ҝпјҢеҫҲеҸҜиғҪйҖ жҲҗзңҹжӯЈзҡ„иө„дә§йҖҡиғҖпјҢз”ҡиҮіиө„дә§жіЎжІ«гҖӮиҝҷдёҖеңәж— жғ…зҡ„收зӣҠзҺҮи§’йҖҗзҡ„жңҖеҗҺз»“еұҖеҸҜиғҪжҳҜжӣҙеӨ§зҡ„йҮ‘иһҚйЈҺжҡҙгҖӮи‘—еҗҚе·Іж•…з»ҸжөҺеӯҰ家Hyman MinskyдәҢеҚҒеҮ е№ҙеүҚе°ұжҢҮеҮәпјҢй•ҝжңҹзЁіе®ҡзҡ„иө„дә§д»·ж јжңҖз»ҲдјҡйҖ жҲҗеёӮеңәеҠЁиҚЎпјҢеј•еҸ‘вҖңжҳҺж–Ҝеҹәж—¶еҲ»вҖқгҖӮ

дҪ•ж—¶дјҡеҮәзҺ°вҖңжҳҺж–Ҝеҹәж—¶еҲ»вҖқпјҹеә”иҜҘиҝҳжңүдёҖж®өж—¶й—ҙгҖӮе°ұиҝҷдёӘеӨҸеӯЈиҖҢиЁҖпјҢдёҖеӨ§еҚҠзҡ„е…Ёзҗғз»ҸжөҺдҪ“иҝҳеӨ„дәҺйӣ¶еҲ©зҺҮпјҢеҗ„еӣҪеӨ®иЎҢд»Қ然еңЁйҮҸеҢ–е®ҪжқҫпјӣзҫҺиӮЎеёӮеҲҷз”ұдәҺеӨ§дјҒдёҡеӣһиҙӯжң¬е…¬еҸёиӮЎзҘЁиЎҢдёәеҸҠдјҒдёҡй—ҙ兼并иЎҢдёәпјҢдҪҝеҫ—иӮЎзҘЁйҮҸеӨ§е№…дёӢйҷҚпјӣиҖҢеӨ§е®—е•Ҷе“ҒпјҢзү№еҲ«жҳҜеҶңдә§е“ҒпјҢз”ұдәҺеҺ„е°”е°јиҜәзҺ°иұЎпјҢд№ҹдјҡеқҡжҢәгҖӮеёӮеңәеӨ–еӣҙе·ІжңүдёҚе°‘зҡ„зҺ°йҮ‘зӯүеҫ…иҝӣеңәгҖӮеӣ жӯӨпјҢеҗ„еёӮеңәеҫҲеҸҜиғҪдҝқжҢҒ继з»ӯдёҠж¶Ёзҡ„еҠҝеӨҙпјҢеҮәзҺ°еҗ‘дёҠеҶІеҲәгҖӮ

д»Һиҝ‘жңҹзҡ„з»ҸйӘҢжқҘзңӢпјҢеҗ„з§ҚеҒҡз©әиҖ…иў«иҪ®з•ӘеҸ—жҢӨпјҢиҙҘйҳөдёӢжқҘгҖӮвҖңжҳҺж–Ҝеҹәж—¶еҲ»вҖқеҮәзҺ°зҡ„дҝЎеҸ·е°ҶжҳҜжіўеҠЁзҺҮеҒҡз©әиҖ…еҸ—жҢӨзә·зә·ж’ӨзҰ»пјҢжңҖж—©еҸҜиғҪзҡ„ж—¶й—ҙеңЁд»Ҡе№ҙзҡ„еӨҸеӨ©иҝҮеҗҺгҖӮ

ж–Ү/ж–°жөӘиҙўз»Ҹдё“ж ҸдҪң家 жү¬зјЁВ жң¬ж–Үи§ӮзӮ№д»…д»ЈиЎЁдёӘдәәпјҢдёҺд»ҺдёҡеҚ•дҪҚж— е…і

(жң¬ж–ҮдҪңиҖ…д»Ӣз»ҚпјҡзҺ°д»»INGзҫҺеӣҪжҠ•иө„з®ЎзҗҶе…¬еҸёиЎҚз”ҹзұ»дә§е“Ғиө„ж·ұдәӨжҳ“е‘ҳпјҢжӢҘжңү10еӨҡе№ҙеҚҺе°”иЎ—еҗ„з§ҚиЎҚз”ҹзұ»дә§е“ҒдәӨжҳ“з»ҸйӘҢпјҢжҢҒжңүйҮ‘иһҚеҲҶжһҗеёҲиө„ж ј(CFA)е’Ңй«ҳзә§еҢ—зҫҺзІҫз®—еёҲиө„ж ј(FSA)и®ӨиҜҒгҖӮ)