еҪ“еүҚзҡ„з»ҸжөҺеўһй•ҝдёӢж»‘еҸҚиҖҢжҲҗдәҶеҖ’йҖјж”№йқ©зҡ„иүҜжңәпјҢз»қеӨ§еӨҡж•°з»ҸжөҺеӯҰ家йғҪжҳҺзЎ®еҸҚеҜ№ж”ҝеәңйҮҮеҸ–вҖңеҲәжҝҖвҖқж”ҝзӯ–жҲ–ж”ҫжқҫж”ҝзӯ–пјҢд»ҘйҳІжӯўжҠ•иө„еӨ§и·ғиҝӣзҡ„йҮҚжј”пјҢдёҚвҖңеҲәжҝҖвҖқдёҚзӯүдәҺж— жүҖдҪңдёәгҖӮжҲ‘们йңҖиҰҒзҡ„жҳҜйҖӮеәҰвҖңзЁіеўһй•ҝвҖқж”ҝзӯ–пјҢйҳІжӯўжңҖз»ҲйңҖжұӮзҡ„еўһй•ҝзҺҮиҝӣдёҖжӯҘдёӢж»‘гҖӮ

вҖңзЁіеўһй•ҝвҖқ并дёҚжҳҜиҰҒдәәдёәжӢ”й«ҳз»ҸжөҺеўһй•ҝзҺҮпјҢиҖҢжҳҜиҰҒйҳІжӯўз»ҸжөҺеўһй•ҝиҝҮеҝ«дёӢж»‘пјҢе®һзҺ°дёҖдёӘзӣёеҜ№жҜ”иҫғе№іж»‘зҡ„еўһй•ҝеҮҸйҖҹзҡ„и·Ҝеҫ„гҖӮд»ҺиҝҷдёӘж„Ҹд№үдёҠи®ІпјҢдёӯеӨ®ж”ҝеәңвҖңзЁідёӯжұӮиҝӣвҖқзҡ„жҖқи·ҜжҳҜйқһеёёеҠЎе®һзҡ„пјҢд№ҹжҳҜйқһеёёеҝ…иҰҒзҡ„гҖӮ

дёҖеӯЈеәҰзҡ„GDPеўһй•ҝзҺҮиҷҪ然еҘҪиҝҮеёӮеңәйў„жңҹпјҢдҪҶж•°жҚ®иғҢеҗҺжүҖеұ•зӨәзҡ„з»ҸжөҺеӣҫжҷҜеҚҙд»ӨжҲ‘жӢ…еҝ§гҖӮе°Ҫз®ЎеёӮеңәдёҠе……ж»ЎдәҶеҸҚеҜ№ж”ҝеәңйҮҮеҸ–еҲәжҝҖж”ҝзӯ–зҡ„еЈ°йҹіпјҢдҪҶжҲ‘и®Өдёәж”ҝеәңзЎ®е®һйңҖиҰҒжңүжүҖдҪңдёәпјҢеүҚзһ»жҖ§ең°йҮҮеҸ–зғ«е№із»ҸжөҺжіўеҠЁзҡ„ж”ҝзӯ–гҖӮеҗҰеҲҷпјҢдёҖж—Ұй”ҷиҝҮдәҶвҖңзЁіеўһй•ҝвҖқзҡ„жңҖдҪіж—¶жңәпјҢдёҚдҪҶдјҡжҖҘеү§еҠ еӨ§дёӯеӣҪз»ҸжөҺдёҺйҮ‘иһҚдҪ“зі»еңЁд»ҠеҗҺеҮ дёӘеӯЈеәҰзҡ„йЈҺйҷ©пјҢиҖҢдё”жңүеҸҜиғҪиҝ«дҪҝеҪ“еұҖеңЁд»ҠеҗҺ2-3дёӘеӯЈеәҰйҮҮеҸ–жӣҙеӨ§зҡ„еҲәжҝҖж”ҝзӯ–пјҢжңҖз»ҲеҸҚиҖҢеҫ—дёҚеҒҝеӨұгҖӮ

еҪ“然пјҢвҖңзЁіеўһй•ҝвҖқ并дёҚзӯүеҗҢдәҺвҖңеҲәжҝҖвҖқпјҢе…¶еҪўејҸд№ҹдёҚеә”иҜҘз…§жҗ¬иҝҮеҫҖзҡ„жҠ•иө„еӨ§и·ғиҝӣпјҢиҖҢжҳҜеә”жӣҙеӨҡең°еҲ©з”ЁвҖңдёҖз®ӯеӨҡйӣ•вҖқзҡ„з»“жһ„и°ғж•ҙдёҺе…Ёйқўж”ҫжқҫз®ЎеҲ¶зҡ„ж”№йқ©ејҖж”ҫдёҫжҺӘгҖӮд»ҺиҝҷдёӘж„Ҹд№үдёҠи®ІпјҢдёҺ90е№ҙд»Јжң«жңҹзӣёд»ҝпјҢеҪ“еүҚзҡ„з»ҸжөҺеўһй•ҝдёӢж»‘еҸҚиҖҢжҲҗдәҶеҖ’йҖјж”№йқ©зҡ„иүҜжңәгҖӮиҝҷеҜ№дёӯеӣҪж”ҝеәңгҖҒеӣҪжңүдјҒдёҡгҖҒж°‘й—ҙиө„жң¬гҖҒеӨ–иө„жңәжһ„гҖҒд»ҘеҸҠиө„жң¬еёӮеңәзҡ„жҠ•иө„иҖ…иҖҢиЁҖпјҢйғҪжҳҜйҡҫеҫ—зҡ„жңәйҒҮпјҒ

жңҖз»ҲйңҖжұӮеўһй•ҝд№ҸеҠӣ

2014е№ҙ1еӯЈеәҰпјҢGDPеўһй•ҝзҺҮдёӢж»‘еҲ°7.4%пјҢз¬ҰеҗҲжҲ‘们зҡ„йў„жңҹпјҢдҪҶеҘҪиҝҮеёӮеңәдёҖиҮҙйў„жңҹзҡ„7.3%(еҸӮйҳ…еҚҡйҒ“жҠ•иө„2014е№ҙ3жңҲе®Ҹи§Ӯз»ҸжөҺи§ӮеҜҹгҖҠеӢҝеҝҳвҖңеә•зәҝвҖқгҖӢпјҢ2014е№ҙ3жңҲ26ж—Ҙ)гҖӮ

然иҖҢпјҢйҖҡиҝҮеҜ№дёҖеӯЈеәҰеҗ„йЎ№з»ҸжөҺж•°жҚ®зҡ„иҜҰе°ҪеҲҶжһҗпјҢжҲ‘们еҸ‘зҺ°еҚҙеҸ‘зҺ°дёҖдёӘд»ӨдәәжӢ…еҝ§зҡ„зҺ°иұЎгҖӮдёҺиҝҮеҺ»7дёӘеӯЈеәҰ(2012е№ҙ2еӯЈеәҰиҮі2013е№ҙ4еӯЈеәҰ)дёҚеҗҢпјҢ2014е№ҙ1еӯЈеәҰGDPеўһй•ҝзҺҮзҡ„дёӢж»‘дёҚеҶҚжҳҜеҸ—еҲ°еӯҳиҙ§и°ғж•ҙзҡ„жӢ–зҙҜпјҢиҖҢжҳҜз”ұдәҺжңҖз»ҲйңҖжұӮеҮәзҺ°дәҶеӨ§е№…еәҰдёӢж»‘гҖӮ

дј—жүҖе‘ЁзҹҘпјҢдёӯеӣҪGDPзҡ„еӯЈеәҰж•°жҚ®йғҪжҳҜж №жҚ®з”ҹдә§жі•жқҘз»ҹи®Ўзҡ„пјҢеӣҪ家з»ҹи®ЎеұҖ并дёҚе…¬еёғж №жҚ®ж”ҜеҮәжі•жөӢз®—зҡ„еӯЈеәҰGDPеҸҠе…¶еўһй•ҝзҺҮгҖӮзҗҶи®әдёҠи®ІпјҢз”ЁиҝҷдёӨз§Қж–№жі•з»ҹи®ЎжөӢз®—зҡ„GDPеўһй•ҝзҺҮеә”иҜҘжҳҜдёҖиҮҙзҡ„пјӣеңЁе®һи·өдёӯпјҢиҷҪ然еӯҳеңЁеҗ„з§Қз»ҹи®ЎиҜҜе·®дёҺйҒ—жјҸпјҢдҪҶдәҢиҖ…зҡ„жөӢеәҰеә”иҜҘзӣёеҪ“жҺҘиҝ‘гҖӮжҢүж”ҜеҮәжі•з»ҹи®ЎпјҢGDPд»ЈиЎЁзҡ„жҳҜз»ҸжөҺдёӯзҡ„жҖ»йңҖжұӮпјҢеҢ…жӢ¬еӣәе®ҡиө„жң¬еҪўжҲҗгҖҒж¶Ҳиҙ№(еҢ…жӢ¬е®¶еәӯдёҺж”ҝеәңж¶Ҳиҙ№)гҖҒеҮҖеҮәеҸЈгҖҒд»ҘеҸҠеӯҳиҙ§жҠ•иө„гҖӮжҖ»йңҖжұӮдёӯзҡ„еүҚдёүйЎ№еҸҜз§°дёәжңҖз»ҲйңҖжұӮпјҢиҖҢеӯҳиҙ§жҠ•иө„еҲҷеҸҜи§Ҷдёәдёӯй—ҙйңҖжұӮгҖӮ

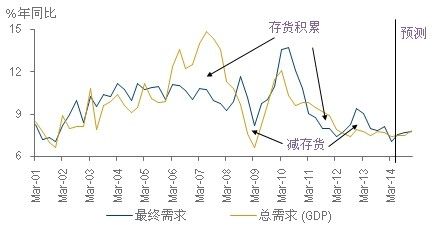

ж №жҚ®иҝҷдёҖзҗҶи®әиғҢжҷҜпјҢжҲ‘们еңЁ2006е№ҙе°ұе»әз«ӢдәҶдёҖдёӘи®ЎйҮҸз»ҸжөҺжЁЎеһӢпјҢз”ЁдәҺзӣ‘жөӢз»ҸжөҺдёӯжҖ»йңҖжұӮ(еҚіGDP)дёҺжңҖз»ҲйңҖжұӮзҡ„иғҢзҰ»гҖӮиҝҷдёҖжЁЎеһӢеңЁ2007е№ҙ10жңҲд»Ҫеё®еҠ©жҲ‘们жҲҗеҠҹең°йў„жөӢдәҶдёӯеӣҪз»ҸжөҺеңЁйҡҸеҗҺ6дёӘеӯЈеәҰзҡ„жҖҘеү§дёӢж»‘пјҢд№ҹеё®еҠ©жҲ‘们еңЁ2008е№ҙ12жңҲжҲҗеҠҹең°йў„жөӢдәҶ2009е№ҙдёӯеӣҪз»ҸжөҺзҡ„VеһӢеҸҚиҪ¬(и§ҒеӣҫдёҖ)гҖӮ

еӣҫдёҖпјҡдёӯеӣҪз»ҸжөҺдёӯзҡ„жҖ»йңҖжұӮ(GDP)дёҺжңҖз»ҲйңҖжұӮзҡ„еўһй•ҝзҺҮ

иҝҷдёҖжЁЎеһӢжҳҫзӨәпјҢеңЁ2012е№ҙ2еӯЈеәҰиҮі2013е№ҙ4еӯЈеәҰзҡ„7дёӘеӯЈеәҰйҮҢпјҢдёӯеӣҪз»ҸжөҺеҮәзҺ°дәҶжҢҒз»ӯеҮҸеӯҳиҙ§зҡ„жғ…жҷҜгҖӮе°Ҫз®ЎжңҖз»ҲйңҖжұӮзҡ„еўһй•ҝзҺҮдёҖзӣҙз»ҙжҢҒеңЁ7.8%-9.4%зҡ„й«ҳдҪҚпјҢжҖ»йңҖжұӮ(еҚіGDPжҲ–дә§еҮә)зҡ„еўһй•ҝзҺҮеҚҙдёҖзӣҙеҫҳеҫҠеңЁ7.4%-7.9%зҡ„зӢӯзӘ„еҢәй—ҙпјҢдәҢиҖ…д№Ӣй—ҙзҡ„е·®и·қеҸҚжҳ зҡ„жӯЈжҳҜдјҒдёҡеҮҸеӯҳиҙ§зҡ„иЎҢдёәгҖӮеңЁиҝҷз§Қжғ…еҶөдёӢпјҢжҲ‘们еҜ№з»ҸжөҺеүҚжҷҜ并дёҚзү№еҲ«жӢ…еҝ§пјҢеӣ дёәеҸӘиҰҒжңҖз»ҲйңҖжұӮзҡ„еўһй•ҝдҝқжҢҒдёҖе®ҡзҡ„ж°ҙе№іпјҢеҮҸеӯҳиҙ§иҝҹж—©дјҡз»“жқҹпјҢеұҠж—¶жҖ»йңҖжұӮ(еҚіGDPжҲ–дә§еҮә)зҡ„еўһй•ҝзҺҮе°ұдјҡеӣһеҚҮеҲ°дёҺжңҖз»ҲйңҖжұӮеўһй•ҝдёҖиҮҙзҡ„ж°ҙе№ігҖӮ

然иҖҢпјҢд»ӨжҲ‘们дёҚе®үзҡ„жҳҜпјҢд»Ҡе№ҙдёҖеӯЈеәҰзҡ„GDP(еҚіжҖ»йңҖжұӮ)еўһй•ҝзҺҮиҷҪ然иҫҫеҲ°7.4%пјҢдёҺ2012е№ҙ3еӯЈеәҰжҢҒе№іпјҢдҪҶжҲ‘们模еһӢжөӢз®—еҮәжқҘзҡ„жңҖз»ҲйңҖжұӮзҡ„еўһй•ҝзҺҮеҚҙд»…жңү7.0%пјҢжҜ”еҺ»е№ҙеӣӣеӯЈеәҰзҡ„8.1%еӨ§е№…еәҰдёӢж»‘дәҶ1.1дёӘзҷҫеҲҶзӮ№пјҢжҲҗдёә14е№ҙжқҘ(еҚі2000е№ҙд»ҘжқҘ)еўһй•ҝжңҖдҪҺзҡ„дёҖдёӘеӯЈеәҰгҖӮжңҖз»ҲйңҖжұӮеўһй•ҝзҺҮзҡ„жҖҘеү§дёӢж»‘иҝңиҝңи¶…иҝҮдәҶжҖ»йңҖжұӮ(жҲ–дә§еҮә)еўһй•ҝзҡ„дёӢж»‘пјҢйҖ жҲҗдәҶвҖңиў«еҠЁвҖқеҠ еӯҳиҙ§зҡ„зҺ°иұЎгҖӮ

жҲ‘们жӢ…еҝғзҡ„жҳҜпјҢеҰӮжһңж”ҝеәңдёҚйҮҮеҸ–д»»дҪ•вҖңзЁіеўһй•ҝвҖқзҡ„жҺӘж–ҪпјҢд»ҠеҗҺеҮ дёӘеӯЈеәҰпјҢжңҖз»ҲйңҖжұӮеўһй•ҝзҺҮеҠҝеҝ…дјҡиҝӣдёҖжӯҘдёӢж»‘еҲ°дҪҺдәҺ7%зҡ„ж°ҙе№ігҖӮжһңзңҹеҰӮжӯӨзҡ„иҜқпјҢд»Ҡе№ҙдёҖеӯЈеәҰзҡ„вҖңиў«еҠЁвҖқеҠ еӯҳиҙ§е°ҶеҫҲеҝ«иҪ¬еҸҳдёәвҖңдё»еҠЁвҖқеҮҸеӯҳиҙ§(еӣ дёәдјҒдёҡдјҡйҖҡиҝҮдё»еҠЁеҮҸдә§жқҘеә”еҜ№жңҖз»ҲйңҖжұӮеўһй•ҝзҡ„дёӢйҷҚ)пјҢиҝҷж„Ҹе‘ізқҖд»Ҡе№ҙеҗҺдёүдёӘеӯЈеәҰзҡ„GDP(еҚіжҖ»йңҖжұӮ)еўһй•ҝзҺҮйғҪдјҡдҪҺдәҺ7.0%пјҢеҜјиҮҙе…Ёе№ҙGDPеўһй•ҝзҺҮд№ҹдҪҺдәҺ7.0%пјҢж— жі•е®һзҺ°ж”ҝеәңе№ҙеҲқи®ҫе®ҡзҡ„7.5%зҡ„з»ҸжөҺеўһй•ҝзӣ®ж ҮпјҒ

вҖңзЁіеўһй•ҝвҖқзҡ„еҝ…иҰҒжҖ§

дёҖеӯЈеәҰз»ҸжөҺж•°жҚ®еҸ‘еёғеҗҺпјҢдёӯеӨ®ж”ҝеәңйҮҮеҸ–дәҶдёҖзі»еҲ—ж”ҝзӯ–жҺӘж–ҪпјҢеҗ‘еёӮеңәдј йҖ’дәҶвҖңзЁіеўһй•ҝвҖқзҡ„ж”ҝзӯ–ж„ҸеӣҫгҖӮ然иҖҢпјҢз»қеӨ§еӨҡж•°з»ҸжөҺеӯҰ家йғҪжҳҺзЎ®еҸҚеҜ№ж”ҝеәңйҮҮеҸ–вҖңеҲәжҝҖвҖқж”ҝзӯ–жҲ–ж”ҫжқҫж”ҝзӯ–пјҢд»ҘйҳІжӯўжҠ•иө„еӨ§и·ғиҝӣзҡ„йҮҚжј”пјҢеҜјиҮҙдёӯеӣҪз»ҸжөҺеҶҚж¬Ўеқ е…Ҙд»ҘеҫҖзҡ„дёҚеҸҜжҢҒз»ӯзҡ„й«ҳеўһй•ҝжЁЎејҸгҖӮеә”иҜҘи®ІпјҢиҝҷдәӣи§ӮзӮ№жңүе…¶еҗҲзҗҶжҖ§пјҢе®ғеҸҚжҳ дәҶж•ҙдёӘеӯҰз•ҢгҖҒеёӮеңәгҖҒд»ҘеҸҠж°‘дј—еҜ№дәҺдёӯеӣҪз»ҸжөҺз»“жһ„иҪ¬еһӢзҡ„ејәзғҲжңҹжңӣе’Ңеқҡе®ҡеҶіеҝғпјҢдёҺж–°дёҖд»ЈйўҶеҜјеұӮзҡ„ж”ҝзӯ–еҸ–еҗ‘й«ҳеәҰдёҖиҮҙпјҢиҝҷз§ҚзҗҶжҷәдёҺжё…йҶ’жҳҜеҖјеҫ—з§°йҒ“е’Ңж¬Јж…°зҡ„гҖӮ

笔иҖ…еҪ“然д№ҹеҸҚеҜ№ж”ҝеәңеҶҚж¬ЎйҮҮеҸ–вҖңеҲәжҝҖвҖқж”ҝзӯ–гҖӮдҪҶжҳҜпјҢдёҚвҖңеҲәжҝҖвҖқдёҚзӯүдәҺж— жүҖдҪңдёәгҖӮеңЁзӣ®еүҚзҡ„з»ҸжөҺеҪўеҠҝдёӢпјҢжҲ‘们确е®һйңҖиҰҒе®Ҹи§Ӯз»ҸжөҺеҶізӯ–йғЁй—ЁеҸҠж—¶йҮҮеҸ–йҖӮеәҰзҡ„вҖңзЁіеўһй•ҝвҖқж”ҝзӯ–пјҢйҳІжӯўжңҖз»ҲйңҖжұӮзҡ„еўһй•ҝзҺҮиҝӣдёҖжӯҘдёӢж»‘пјҢе°ҪеҸҜиғҪең°зғ«е№із»ҸжөҺзҡ„иҝҮеәҰжіўеҠЁгҖӮеҗҰеҲҷпјҢдёҖж—Ұй”ҷиҝҮдәҶвҖңзЁіеўһй•ҝвҖқзҡ„жңҖдҪіж—¶жңәпјҢдёҚдҪҶдјҡжҖҘеү§еҠ еӨ§дёӯеӣҪз»ҸжөҺдёҺйҮ‘иһҚдҪ“зі»еңЁд»ҠеҗҺеҮ дёӘеӯЈеәҰзҡ„йЈҺйҷ©пјҢиҖҢдё”жңүеҸҜиғҪиҝ«дҪҝеҪ“еұҖеңЁ2-3дёӘеӯЈеәҰеҗҺйҮҮеҸ–жӣҙеӨ§зҡ„еҲәжҝҖжҺӘж–ҪпјҢжңҖз»ҲеҸҚиҖҢеҫ—дёҚеҒҝеӨұгҖӮ

еҫҲеӨҡдәәи®ӨдёәпјҢGDPеўһй•ҝзҺҮдҪҺдәҺ7%д№ҹжІЎд»Җд№ҲеӨ§дёҚдәҶпјҢжҜ•з«ҹе°ұдёҡеҪўеҠҝ并дёҚе·®гҖӮеҰӮжһңз»ҸжөҺеўһй•ҝдёӢж»‘дёҚеҪұе“Қе°ұдёҡпјҢвҖңзЁіеўһй•ҝвҖқзҡ„еҝ…иҰҒжҖ§д№ҹе°ұеӨ§еӨ§йҷҚдҪҺдәҶгҖӮ笔иҖ…и®ӨеҗҢиҝҷдёҖйҖ»иҫ‘(еҚівҖңзЁіеўһй•ҝвҖқзҡ„жңҖдё»иҰҒзӣ®зҡ„д№ӢдёҖжҳҜзЁіе°ұдёҡ)пјҢеҚҙдёҚи®ӨеҗҢиҝҷдёҖеҲӨж–ӯ(еҚіз»ҸжөҺеўһй•ҝдёӢж»‘еҲ°7%д»ҘдёӢдёҚеҪұе“Қе°ұдёҡ)гҖӮ

жҲ‘们йҰ–е…ҲйңҖиҰҒи®ӨиҜҶеҲ°зҡ„жҳҜпјҢеңЁд»»дҪ•дёҖдёӘеёӮеңәз»ҸжөҺдё»еҜјзҡ„з»ҸжөҺдҪ“дёӯпјҢе°ұдёҡйғҪжҳҜз»ҸжөҺе‘ЁжңҹдёӯжңҖдёәж»һеҗҺзҡ„еҸҳйҮҸд№ӢдёҖгҖӮеҰӮжһңзӯүе°ұдёҡж•°жҚ®еҸҳе·®д№ӢеҗҺжүҚйҮҮеҸ–ж”ҝзӯ–иЎҘж•‘жҺӘж–ҪпјҢеҫҖеҫҖдёәж—¶е·ІжҷҡпјҢеұҠж—¶жүҖйңҖиҰҒзҡ„ж”ҝзӯ–еҠӣеәҰеҫҖеҫҖиҰҒеҠ еҖҚгҖӮеӣ жӯӨпјҢеүҚзһ»жҖ§зҡ„е®Ҹи§Ӯз»ҸжөҺж”ҝзӯ–дёҚиғҪд»Ҙе°ұдёҡж•°жҚ®дёәжҢҮж Ү(дҝқе®ҲеһӢзҡ„е®Ҹи§Ӯз»ҸжөҺж”ҝзӯ–еҲҷеҸҜд»Ҙе°ұдёҡж•°жҚ®дёәжҢҮж Ү)гҖӮ

е°ұдёҡд№ӢжүҖд»ҘжҳҜз»ҸжөҺе‘Ёжңҹдёӯзҡ„ж»һеҗҺеҸҳйҮҸпјҢдё»иҰҒеҺҹеӣ жҳҜдјҒдёҡе®¶ж— жі•еҸҠж—¶еҲӨж–ӯе®Ҹи§Ӯз»ҸжөҺзҡ„жӢҗзӮ№пјҢеӣ жӯӨеңЁеёӮеңәйңҖжұӮеҮәзҺ°ж”ҫзј“ж—¶пјҢ他们еҫҲйҡҫзЎ®е®ҡиҝҷдёҖеҸҳеҢ–жҳҜи¶ӢеҠҝжҖ§зҡ„иҝҳжҳҜжҡӮж—¶жҖ§зҡ„гҖӮз”ұдәҺйӣҮз”Ёе’ҢиЈҒе‘ҳйҖҡеёёж¶үеҸҠиҫғеӨ§зҡ„иҙўеҠЎжҲҗжң¬е’Ңжі•еҫӢжҲҗжң¬пјҢдјҒдёҡ家еңЁйқўдёҙйңҖжұӮж”ҫзј“зҡ„еҲқжңҹпјҢеҫҖеҫҖйҮҮз”ЁеҮҸдә§гҖҒеҮҸеӯҳиҙ§гҖҒйҷҚдҪҺдә§иғҪеҲ©з”ЁзҺҮзӯүжүӢж®өжқҘеә”еҜ№пјҢзӣҙеҲ°йңҖжұӮиҝҹиҝҹдёҚж”№е–„гҖҒз»ҸжөҺдёӢж»‘жӢҗзӮ№еҫ—еҲ°зЎ®и®ӨеҗҺпјҢдјҒдёҡ家жүҚдјҡйҮҮеҸ–еӨ§е№…еәҰиЈҒе‘ҳзҡ„жҺӘж–ҪгҖӮ

дёҖж—ҰдјҒдёҡеӨ§е№…еәҰиЈҒе‘ҳпјҢеҚідҫҝз»ҸжөҺеҪўеҠҝе’ҢеёӮеңәйңҖжұӮеҮәзҺ°дәҶж”№е–„пјҢдјҒдёҡ家д№ҹдёҚжҖҘдәҺйҮҚж–°йӣҮз”ЁпјҢиҖҢжҳҜйҮҮеҸ–и®©зҺ°жңүе‘ҳе·ҘеҠ зҸӯжҲ–йӣҮз”Ёдёҙж—¶е·Ҙзҡ„ж–№ејҸжқҘжҸҗй«ҳдә§иғҪеҲ©з”ЁзҺҮпјҢзӣҙеҲ°еёӮеңәйңҖжұӮж”№е–„жҢҒз»ӯеҫҲй•ҝж—¶й—ҙгҖҒз»ҸжөҺеӨҚиӢҸзҡ„жӢҗзӮ№еҫ—еҲ°зЎ®и®Өд№ӢеҗҺпјҢдјҒдёҡ家жүҚдјҡеӨ§е№…еәҰеўһеҠ йӣҮе‘ҳгҖӮ

дјҒдёҡ家еңЁиЈҒе‘ҳж—¶зҡ„ж»һеҗҺиЎҢдёәж„Ҹе‘ізқҖпјҢеҰӮжһңе®Ҹи§Ӯз»ҸжөҺз®ЎзҗҶйғЁй—Ёй”ҷиҝҮдәҶвҖңзЁіеўһй•ҝвҖқзҡ„жңҖдҪіж—¶жңәпјҢдёҖж—Ұе°ұдёҡж•°жҚ®еҮәзҺ°жҒ¶еҢ–пјҢиҝҷдёҖжҒ¶еҢ–еҸҜиғҪжҳҜйқһеёёжҖҘеү§зҡ„(еҰӮ2008е№ҙ4еӯЈеәҰ2000дёҮеҶңж°‘е·ҘзӘҒ然еӨұдёҡ)гҖӮиҖҢдјҒдёҡ家еңЁйӣҮз”Ёж—¶зҡ„ж»һеҗҺиЎҢдёәеҲҷж„Ҹе‘ізқҖпјҢеҰӮжһңе®Ҹи§ӮеҪ“еұҖзӯүеҲ°е°ұдёҡж•°жҚ®жҒ¶еҢ–еҗҺжүҚйҮҮеҸ–жҺӘж–ҪпјҢе…¶ж•ҲжһңеҸҜиғҪдәӢеҖҚеҠҹеҚҠпјҢиҖҢдё”еҫҲжңүеҸҜиғҪзҹ«жһүиҝҮжӯЈ(еҰӮ2009е№ҙзҡ„и¶…ејәвҖңеҲәжҝҖвҖқж”ҝзӯ–)гҖӮ

еҪ“然пјҢдёҠиҝ°и®әиҝ°еҸӘжҳҜиҜҙжҳҺдәҶе°ұдёҡжҳҜз»ҸжөҺе‘Ёжңҹдёӯзҡ„ж»һеҗҺеҸҳйҮҸпјҢеҚҙжІЎжңүиҜҒжҳҺGDPеўһй•ҝзҺҮдҪҺдәҺ7%е°ұдёҖе®ҡдјҡеёҰжқҘдёҘйҮҚзҡ„еӨұдёҡй—®йўҳгҖӮиҖҢиҝҷдёҖзӮ№еҮ д№Һж— жі•йҖҡиҝҮеҺҶеҸІдёӯзҡ„з»ҸйӘҢж•°жҚ®еҫ—еҲ°иҜҒжҳҺпјҢеӣ дёәеңЁиҝҮеҺ»15е№ҙдёӯпјҢдёӯеӣҪз»ҸжөҺд»ҺжңӘеҮәзҺ°GDPеўһй•ҝзҺҮиҝһз»ӯдёӨдёӘеӯЈеәҰдҪҺдәҺ7%зҡ„жғ…еҪўпјҢеҸӘжңүдёүдёӘеӯЈеәҰ(еҚі1999е№ҙ4еӯЈеәҰгҖҒ2001е№ҙ4еӯЈеәҰгҖҒе’Ң2009е№ҙ1еӯЈеәҰ)еҮәзҺ°иҝҮGDPеўһй•ҝзҺҮзҹӯжҡӮдҪҺдәҺ7%зҡ„жғ…еҶөгҖӮеҰӮжһңеӣһйЎҫиҝҷдёүдёӘеӯЈеәҰзҡ„иҜқпјҢеҪ“ж—¶зҡ„е°ұдёҡеҪўеҠҝе…¶е®һйғҪдёҚд№җи§ӮгҖӮ

е…¶е®һпјҢз»ҸжөҺеўһй•ҝзҺҮдёӢж»‘жңҖзӣҙжҺҘзҡ„еҪұе“ҚжҳҜдјҒдёҡеҲ©ж¶ҰгҖӮжҲ‘们зҡ„з ”з©¶еҸ‘зҺ°пјҢдёӯеӣҪдјҒдёҡ(е°Өе…¶жҳҜеӣҪжңүе·ҘдёҡдјҒдёҡ)зҡ„еҲ©ж¶ҰзҺҮе’ҢеҲ©ж¶Ұеўһй•ҝзҺҮеҜ№з»ҸжөҺеўһй•ҝзҺҮиҝҮеәҰж•Ҹж„ҹпјҢеӣ жӯӨз»ҸжөҺеўһй•ҝзҺҮзҡ„дәӣеҫ®дёӢж»‘йғҪжңүеҸҜиғҪйҖ жҲҗдјҒдёҡеҲ©ж¶Ұеўһй•ҝзҺҮ(з”ҡиҮіеҲ©ж¶Ұз»қеҜ№ж°ҙе№і)зҡ„еӨ§е№…еәҰжҒ¶еҢ–(жңүе…іж•°жҚ®гҖҒжҲҗеӣ еҸҠиҜҰе°ҪеҲҶжһҗпјҢиҜ·еҸӮйҳ…гҖҠдёӯеӣҪе·ЁеһӢдјҒдёҡзҡ„зӣҲеҲ©иғҪеҠӣеҲҶжһҗгҖӢпјҢеҚҡйҒ“еҠЁжҖҒпјҢ2014е№ҙ4жңҲ16ж—Ҙ)гҖӮ

жҰӮжӢ¬жқҘи®ІпјҢиҝҷжәҗиҮӘдёӯеӣҪдјҒдёҡи–„еҲ©еӨҡй”ҖгҖҒд»ҘйҮҸеҸ–иғңзҡ„зІ—ж”ҫејҸе•ҶдёҡжЁЎејҸпјҢдјҒдёҡеҲ©ж¶Ұеўһй•ҝеҸ—еҲ°дә§йҮҸ(жҲ–й”ҖйҮҸ)еўһй•ҝзҡ„дёҘйҮҚеҪұе“ҚпјҢиҝҷд»ҺдёӯеӣҪе·ҘдёҡеўһеҠ еҖјеўһй•ҝзҺҮдёҺе·ҘдёҡдјҒдёҡеҲ©ж¶Ұеўһй•ҝзҺҮзҡ„е…ізі»дёӯд№ҹеҸҜзңӢеҮә(и§ҒеӣҫдәҢ)гҖӮ

еӣһйЎҫиҝҮеҺ»дёӨе№ҙпјҢGDPеўһй•ҝзҺҮд»Һ2011е№ҙзҡ„9.3%йҷҚеҲ°2012е№ҙзҡ„7.7%пјҢиҝҷ1.6дёӘзҷҫеҲҶзӮ№зҡ„дёӢж»‘еҜјиҮҙе·ҘдёҡдјҒдёҡеҲ©ж¶Ұд»Һ2011е№ҙ25% зҡ„еўһй•ҝжҖҘеү§дёӢж»‘еҲ°2012е№ҙеүҚ3дёӘеӯЈеәҰзҡ„иҙҹеўһй•ҝ(-1.8%)гҖӮз”ұдәҺж”ҝеәңеңЁ2012е№ҙдёӢеҚҠе№ҙе’Ң2013е№ҙдёӢеҚҠе№ҙзӣёз»§еҮәеҸ°вҖңзЁіеўһй•ҝвҖқзҡ„жҺӘж–ҪпјҢGDPеўһй•ҝзҺҮеңЁ2012е№ҙ4еӯЈеәҰдјҒзЁіеӣһеҚҮпјҢ2013е№ҙеҫ—д»Ҙз»ҙжҢҒеңЁ7.7%пјҢиҖҢдјҒдёҡд№ҹйҖҡиҝҮеҮҸеӯҳиҙ§гҖҒеҮҸжҲҗжң¬гҖҒи°ғз»“жһ„зӯүеӨҡз§ҚдёҫжҺӘпјҢйҖҗжёҗйҖӮеә”дәҶиҝҷдёҖиҫғдҪҺзҡ„еўһй•ҝж°ҙе№іпјҢдҪҝеҫ—е·ҘдёҡдјҒдёҡеҲ©ж¶ҰеңЁ2013е№ҙе®һзҺ°дәҶе…Ёе№ҙ12.2%зҡ„еўһй•ҝгҖӮ

еҰӮжһң2014е№ҙзҡ„GDPеўһй•ҝзҺҮиҝӣдёҖжӯҘдёӢж»‘еҲ°7%д»ҘдёӢпјҢиҝҷ1дёӘзҷҫеҲҶзӮ№е·ҰеҸізҡ„дёӢж»‘еҫҲеҸҜиғҪдјҡеҶҚж¬Ўжү“з ҙдјҒдёҡзҡ„зӣҲдәҸе№іиЎЎзӮ№пјҢеҜјиҮҙе…Ёе№ҙе…ЁиЎҢдёҡеҲ©ж¶ҰеҮәзҺ°иҙҹеўһй•ҝгҖӮжҜ«ж— з–‘й—®пјҢеұҠж—¶еӨ§жү№дјҒдёҡдјҡйҷ·е…ҘдәҸжҚҹзҠ¶жҖҒгҖӮ

еҸҜжғіиҖҢзҹҘпјҢеҰӮжһңеӨ§жү№дјҒдёҡеҮәзҺ°дәҸжҚҹпјҢе•Ҷдёҡ银иЎҢзҡ„еқҸиҙҰзҺҮеҠҝеҝ…дјҡдёҠеҚҮпјҢжӣҙеӨҡзҡ„дҝЎжүҳдә§е“Ғе°Ҷйҡҫд»ҘжҢүжңҹе…‘д»ҳпјҢж°‘й—ҙиһҚиө„еёӮеңәзҡ„еҖәеҠЎй“ҫд№ҹдјҡзӣёз»§ж–ӯиЈӮпјҢйҮ‘иһҚзі»з»ҹзҡ„йЈҺйҷ©дјҡжҳҫи‘—дёҠеҚҮгҖӮеҗҢж ·пјҢеҰӮжһңдјҒдёҡзӣҲеҲ©дёӢйҷҚжҲ–дәҸжҚҹеўһеҠ пјҢе°ұдёҡеўһй•ҝеҠҝеҝ…ж”ҫзј“пјҢеӨұдёҡдәәж•°еҠҝеҝ…еўһеҠ пјҢзӨҫдјҡдҝқйҡңзҡ„еҺӢеҠӣд№ҹдјҡеўһеӨ§гҖӮ

жңҖеҗҺпјҢеҰӮжһңдјҒдёҡзӣҲеҲ©дёӢйҷҚжҲ–дәҸжҚҹеўһеҠ пјҢж”ҝеәңзҡ„зЁҺ收收е…ҘеҠҝеҝ…еўһй•ҝд№ҸеҠӣпјҢиҖҢиҙўж”ҝж”ҜеҮәеҲҷз”ұдәҺзӨҫдјҡдҝқйҡңиҙҹжӢ…зҡ„еўһеҠ иҖҢдёҚеҫ—дёҚеҠ еӨ§пјҢиҝҷдёҖеўһдёҖеҮҸпјҢеҠҝеҝ…еёҰжқҘиҙўж”ҝиөӨеӯ—зҡ„жҒ¶еҢ–пјҢиҝҷеҜ№ең°ж–№ж”ҝеәңеҖәеҠЎзҡ„еҒҝиҝҳж— з–‘жҳҜйӣӘдёҠеҠ йңңгҖӮжҳҫ然пјҢиҝҷжҳҜдёҖдёӘвҖңеӨҡзұіиҜәйӘЁзүҢвҖқпјҢеҝ…йЎ»еҸҠж—©еҲ¶жӯўгҖӮ

еҪ“然пјҢеҰӮжһң7%зҡ„з»ҸжөҺеўһй•ҝзҺҮи¶…иҝҮдәҶдёӯеӣҪз»ҸжөҺзҡ„жҪңеңЁеўһй•ҝзҺҮпјҢж”ҝеәңзҡ„вҖңзЁіеўһй•ҝвҖқжҺӘж–Ҫд№ҹеҸӘиғҪд№°жқҘдёҖж—¶гҖҒиҖҢдёҚиғҪд№°жқҘдёҖдё–гҖӮ然иҖҢпјҢеҚідҫҝд№°жқҘ1-2е№ҙзҡ„ж—¶й—ҙд№ҹеҫҲе…ій”®пјҢеӣ дёәиҝҷдјҡеӨҡз»ҷдјҒдёҡ1-2е№ҙзҡ„ж—¶й—ҙпјҢеҺ»йҖӮеә”дёҖдёӘжӣҙдҪҺзҡ„з»ҸжөҺеўһй•ҝзҺҮгҖӮ

иҝҷж ·еҚідҫҝз»ҸжөҺеўһй•ҝзҺҮеңЁдёӨе№ҙеҗҺдҪҺдәҺ7%пјҢеұҠж—¶дјҒдёҡд№ҹдёҚиҮідәҺеҮәзҺ°еӨ§и§„жЁЎдәҸжҚҹпјҢйӮЈд№ҲжҲ‘们д№ҹе°ұдёҚеҝ…жӢ…еҝ§е°ұдёҡгҖҒд»ҘеҸҠйҮ‘иһҚдёҺиҙўж”ҝзЁіе®ҡзҡ„й—®йўҳдәҶгҖӮжүҖд»ҘпјҢвҖңзЁіеўһй•ҝвҖқ并дёҚжҳҜиҰҒдәәдёәжӢ”й«ҳз»ҸжөҺеўһй•ҝзҺҮпјҢиҖҢжҳҜиҰҒйҳІжӯўз»ҸжөҺеўһй•ҝиҝҮеҝ«дёӢж»‘пјҢе®һзҺ°дёҖдёӘзӣёеҜ№жҜ”иҫғе№іж»‘зҡ„еўһй•ҝеҮҸйҖҹзҡ„и·Ҝеҫ„гҖӮд»ҺиҝҷдёӘж„Ҹд№үдёҠи®ІпјҢдёӯеӨ®ж”ҝеәңвҖңзЁідёӯжұӮиҝӣвҖқзҡ„жҖқи·ҜжҳҜйқһеёёеҠЎе®һзҡ„пјҢд№ҹжҳҜйқһеёёеҝ…иҰҒзҡ„гҖӮ

жңәдёҚеҸҜеӨұ

д»Өдәәж¬Јж…°зҡ„жҳҜпјҢдёӯеӨ®ж”ҝеәңеҜ№еҪ“еүҚзҡ„з»ҸжөҺеҪўеҠҝжңүжё…йҶ’зҡ„и®ӨиҜҶпјҢ并еҠӣжҺ’дј—и®®пјҢеңЁиҝҮеҺ»1-2дёӘжңҲйҮҢжҺЁеҮәдәҶдёҖзі»еҲ—вҖңзЁіеўһй•ҝвҖқзҡ„жҺӘж–ҪгҖӮжӣҙд»Өдәәж¬Јж…°зҡ„жҳҜпјҢиҝҷдәӣжҺӘж–Ҫ并йқһзәҜзІ№дёәдәҶвҖңзЁіеўһй•ҝвҖқпјҢиҖҢжҳҜжҠҠзЁіеўһй•ҝдёҺи°ғз»“жһ„гҖҒдҝғж”№йқ©зӣёз»“еҗҲпјҢе°ҪйҮҸиҫҫеҲ°дёҖз®ӯеҸҢйӣ•з”ҡиҮідёҖз®ӯеӨҡйӣ•зҡ„ж•ҲжһңгҖӮ

дҫӢеҰӮпјҢжңҖиҝ‘дёӯеӨ®ж”ҝеәңйҮҚеҗҜеӣҪ家з”өзҪ‘[еҫ®еҚҡ]зҡ„еҚҮзә§дёҺвҖңиҘҝз”өдёңиҫ“вҖқзҡ„йЎ№зӣ®пјҢдёҚдҪҶжңүеҲ©дәҺзЁіе®ҡжҠ•иө„еўһй•ҝпјҢиҖҢдё”жңүеҠ©дәҺиҘҝйғЁеӨ§ејҖеҸ‘пјҢиҝҳжңүеҲ©дәҺдҝғиҝӣжё…жҙҒиғҪжәҗзӯүж–°е…ҙдә§дёҡзҡ„еҸ‘еұ•пјҢеҮҸиҪ»дёңйғЁең°еҢәйӣҫйңҫе’ҢжұЎжҹ“зҡ„еҺӢеҠӣпјҢе®һдёәдёҖз®ӯеӨҡйӣ•гҖӮ

еҶҚеҰӮпјҢдёәйј“еҠұж°‘й—ҙжҠ•иө„еҹәзЎҖи®ҫж–ҪеҸҠеһ„ж–ӯиЎҢдёҡпјҢж”ҝеәңдё»еҠЁжҸҗеҮәеҗ‘ж°‘й—ҙиө„жң¬ејҖж”ҫзҡ„80дёӘзӨәиҢғйЎ№зӣ®пјҢ并иҝӣдёҖжӯҘжҺЁеҠЁеӣҪдјҒж”№йқ©пјҢйј“еҠұж··еҗҲжүҖжңүеҲ¶зҡ„еҸ‘еұ•пјҢиҝҷдёҚдҪҶжңүеҲ©дәҺеңЁзҹӯжңҹеҶ…зЁіе®ҡжҠ•иө„еўһй•ҝпјҢд№ҹжҠҠеһ„ж–ӯиЎҢдёҡзҡ„ејҖж”ҫдёҺеӣҪдјҒж”№йқ©иҝҷдёӨеқ—з»ҸжөҺж”№йқ©дёӯжңҖйҡҫе•ғзҡ„йӘЁеӨҙпјҢж”ҫеңЁдёҖдёӘжӣҙзҙ§иҝ«зҡ„дҪҚзҪ®гҖӮ

20е№ҙеүҚпјҢжҲ‘иҝҳеңЁж”ҝеәңе·ҘдҪңзҡ„ж—¶еҖҷпјҢдёҖдҪҚеүҚиҫҲе°ұжӣҫз»Ҹе‘ҠиҜүжҲ‘пјҢйҮҚеӨ§зҡ„ж”№йқ©еҫҖеҫҖжҳҜиў«иҝ«зҡ„пјҢжҳҜеҲ°дәҶдёҚеҫ—дёҚж”№зҡ„ж—¶еҖҷжүҚдјҡеҸ‘з”ҹпјҢеӣ дёәеҸӘиҰҒжңүдёҖзӮ№еӣһж—ӢдҪҷең°пјҢе°ұдјҡжңүеҗ„з§Қеҗ„ж ·зҡ„йҳ»еҠӣпјҢиҖҢйҳ»еҠӣдёӯжңҖдё»иҰҒзҡ„еҖҹеҸЈйғҪжҳҜејәи°ғж”№йқ©еҗҺзҡ„йЈҺйҷ©ж— жі•жҺ§еҲ¶(еӣ дёәдёӯеӣҪиҝҮеҺ»иҝҷ30еӨҡе№ҙзҡ„ж”№йқ©ж–№еҗ‘жҳҜж”ҫжқҫз®ЎеҲ¶)гҖӮ

еҸӘжңүеҲ°дәҶзҺ°зҠ¶ж— жі•з»ҙжҢҒгҖҒдёҚж”№йқ©зҡ„йЈҺйҷ©е·Із»ҸйқһеёёжҳҺжҳҫзҡ„ж—¶еҖҷпјҢиҝҷдәӣйҳ»еҠӣжүҚдјҡж¶ҲеӨұпјҢж”№йқ©жүҚиғҪеүҚиЎҢгҖӮ然иҖҢпјҢжӯӨж—¶зҡ„ж”№йқ©еҚҙжҳҜеңЁдёҖдёӘжҒ¶еҢ–зҡ„е®Ҹи§ӮзҺҜеўғдёӯиҝӣиЎҢзҡ„пјҢе…¶йЈҺйҷ©е…¶е®һжӣҙеӨ§пјҢиҖҢж”№йқ©иҖ…еҲҷжүҝжӢ…дәҶжүҖжңүзҡ„йЈҺйҷ©(е®Ҹи§ӮзҺҜеўғжҒ¶еҢ–зҡ„йЈҺйҷ©гҖҒж”№йқ©еӨұиҙҘзҡ„йЈҺйҷ©гҖҒд»ҘеҸҠж”ҫжқҫз®ЎеҲ¶еҗҺжңүеҸҜиғҪеҮәзҺ°зҡ„еӨұжҺ§зҡ„йЈҺйҷ©)гҖӮдёҚиҝҮжӯӨж—¶д№ҹеҲ«ж— йҖүжӢ©гҖӮ

еңЁйҡҸеҗҺзҡ„20е№ҙйҮҢпјҢиҝҷдҪҚеүҚиҫҲзҡ„йў„иЁҖзЎ®е®һиў«иЁҖдёӯгҖӮ90е№ҙд»Јжң«жңҹдёҺ20дё–зәӘеҲқжңҹжҲ‘们жүҖиҝӣиЎҢзҡ„дёҖзі»еҲ—ж”№йқ©(еҰӮеӣҪдјҒж”№йқ©гҖҒдҪҸжҲҝж”№йқ©гҖҒеҢ»з–—ж”№йқ©гҖҒеҠ е…ҘWTOгҖҒ银иЎҢдёҡж”№йқ©зӯүзӯү)пјҢйғҪжҳҜеңЁеҗ„з§ҚдёҚеҲ©зҡ„е®Ҹи§ӮзҺҜеўғдёӯиҝӣиЎҢзҡ„гҖӮе№ёиҝҗзҡ„жҳҜпјҢжҲ‘们жҲҗеҠҹдәҶпјҒ

еҰӮд»ҠпјҢжҲ‘们еҶҚж¬ЎйқўдёҙдёҚеҲ©зҡ„е®Ҹи§Ӯз»ҸжөҺзҺҜеўғпјҢиҖҢдё”жңүеҸҜиғҪжҳҜи¶ӢеҠҝжҖ§зҡ„(иҖҢдёҚжҳҜе‘ЁжңҹжҖ§зҡ„)гҖӮеҰӮжһңжҲ‘们иғҪеӨҹжҠҠдёҚеҲ©зҡ„е®Ҹи§ӮзҺҜеўғиҪ¬еҸҳдёәеҖ’йҖјж”№йқ©зҡ„жңүеҲ©ж—¶жңәпјҢжҲ‘们дёҚдҪҶиғҪеӨҹйҖҡиҝҮж”№йқ©вҖңзЁіеўһй•ҝвҖқпјҢжӣҙиғҪйҖҡиҝҮж”№йқ©вҖңи°ғз»“жһ„вҖқпјҢдёәдёӯеӣҪз»ҸжөҺдёӢдёҖдёӘеҚҒе№ҙзҡ„и…ҫйЈһеҘ е®ҡдёҖдёӘжӣҙеҠ еқҡе®һе’Ңй«ҳз«Ҝзҡ„еҹәзЎҖгҖӮиҝҷеҜ№дёӯеӣҪж”ҝеәңгҖҒеӣҪжңүдјҒдёҡгҖҒж°‘й—ҙиө„жң¬гҖҒеӨ–иө„жңәжһ„гҖҒд»ҘеҸҠиө„жң¬еёӮеңәзҡ„жҠ•иө„иҖ…иҖҢиЁҖпјҢйғҪжҳҜжңәдёҚеҸҜеӨұе•ҠпјҒ

ж–Ү/ж–°жөӘиҙўз»Ҹдё“ж ҸдҪңиҖ… еӯҷжҳҺжҳҘ

(жң¬ж–ҮдҪңиҖ…д»Ӣз»ҚпјҡеҚҡйҒ“жҠ•иө„й«ҳзә§еҗҲдјҷдәәгҖҒйҰ–еёӯз»ҸжөҺеӯҰ家гҖӮ)